用友网络1月25日晚披露2020年非公开发行A股股票发行情况报告书,本次发行价格为31.95元/股,募集资金总额为52.98亿元。发行对象最终确定为17名,其中高瓴、高毅资产、葛卫东等均获配售。

用友网络本次定增发行股数为1.66亿股,发行价格为31.95元/股。1月25日,公司股票收盘价为37.80元。

用友网络本次定增获配的17名认购对象可谓“众星云集”。其中,获配规模最大的是HHLR管理有限公司,获配股数为3123万股,获配金额近10亿元,该机构为高瓴旗下的一家合格境外机构投资者。高毅资产旗下的两个基金产品均获配2亿元,合计4亿元。此外,葛卫东获配2亿元。

认购名单中还出现了新加坡主权投资基金GIC Private Limited、易方达基金等。其中,GIC Private Limited获配3.44亿元,易方达基金获配2.53亿元。同时,申万宏源证券、万家基金、广发证券等也有参与。

用友网络2020年12月披露的定增预案显示,募集资金主要用于用友商业创新平台YonBIP建设项目、用友产业园(南昌)三期研发中心建设项目和补充流动资金及归还银行借款。其中,用友商业创新平台YonBIP建设项目总投资额为45.97亿元,用友产业园(南昌)三期研发中心建设项目总投资额为6.28亿元。

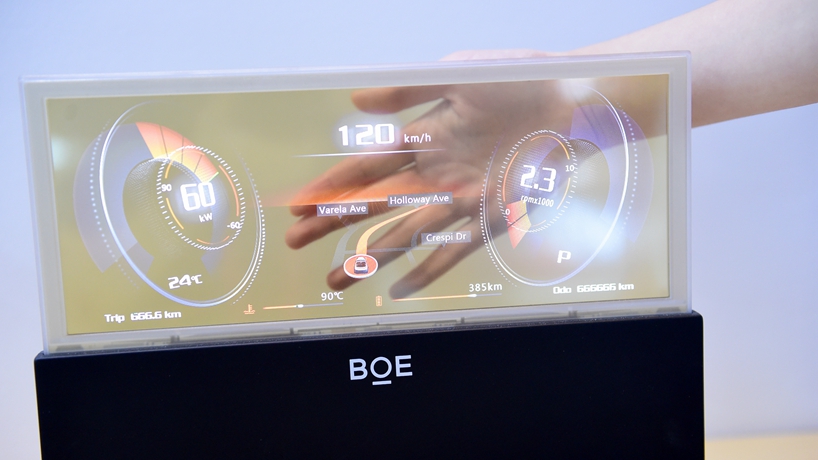

用友网络表示,YonBIP基于新一代的数字化、智能化技术,构建基于技术平台和商业应用的企业云服务平台。通过使用YonBIP,企业(包括其中的各类各级组织与角色)、相关组织与个人可便捷地开展商业创新,使商业创新超越了技术、商业两道专业屏障,变得更加简便化、大众化、社会化。

可行性报告显示,YonBIP建设项目建设期为3年。据测算,该项目税后财务内部收益率为19.50%,税后投资回收期(含建设期)为6.55年,经济效益指标良好。

资料显示,用友网络是全球领先的企业云服务与软件提供商。当前,公司位居企业云服务市场第一、企业APaaS云服务市场第一、中国企业应用SaaS市场占有率第一、中国ERP云市场份额第一,是中国企业数智化服务和软件国产化自主创新的领导厂商。

2021年前三季度,用友网络实现营收49.33亿元,同比增长6.8%;归母净利润1.27亿元,实现扭亏为盈。用友网络表示,报告期内,公司积极推动产品竞争力、市场占有率、组织能力的提升,增加高端销售、售前咨询顾问及研发人员,提升人才薪酬竞争力,加大销售费用和研发费用的投入。(关子儒)